Nợ công toàn cầu tăng chóng mặt, một cuộc khủng hoảng mới đang hình thành?

Lãi suất đi vay của các chính phủ đang tăng mạnh, thể hiện qua xu hướng tăng của lợi suất trái phiếu chính phủ do nhà đầu tư đòi hỏi mức lợi tức cao hơn để rót tiền vào các trái phiếu thời hạn dài. Điều này khiến khối nợ công khổng lồ trở thành tâm điểm của sự chú ý và các nhà hoạch định chính sách lên tiếng kêu gọi thận trọng trong chi tiêu công.

Theo dữ liệu từ Viện Tài chính Quốc tế (IIF), hơn 80% trong số 10 nghìn tỷ USD tăng thêm của khối nợ toàn cầu trong nửa đầu năm nay là nợ mới của các nền kinh tế phát triển. Với lượng tăng này, tổng nợ toàn cầu đã lên tới con số kỷ lục 307 nghìn tỷ USD.

Mỹ - quốc gia mà cuộc tranh cãi của các nghị sỹ về trần nợ quốc gia đã có lúc đưa Chính phủ đến sát bờ vực vỡ nợ - cùng với Italy và Anh là những nước có tình trạng nợ công đáng lo ngại nhất - hơn 20 nhà kinh tế học uy tín, cựu quan chức, và nhà đầu tư lớn nhận định với hãng tin Reuters. Họ không cho rằng sẽ có một nền kinh tế phát triển nào đó sắp rơi vào cảnh chật vật trả nợ, nhưng cho rằng các chính phủ cần đưa ra kế hoạch tài khoá đáng tin cậy, tăng thuế và thúc đẩy tăng trưởng kinh tế để giữ ngân sách trong trạng thái có thể kiểm soát, nhất là trong bối cảnh căng thẳng địa chính trị làm gia tăng chi phí.

Một môi trường khó khăn với lãi suất cao và sự hỗ trợ của ngân hàng trung ương ngày càng thu hẹp đang đặt ra rủi ro bất kỳ một sai lầm chính sách nào cũng có thể châm ngòi cho một cuộc bán tháo trên thị trường tài chính, tương tự như cuộc khủng hoảng ngân sách ở Anh hồi năm 2022.

MỸ CÓ THỂ VỠ NỢ?

Ông Peter Praet, cựu chuyên gia kinh tế trưởng của Ngân hàng Trung ương châu Âu (ECB) nói rằng mức nợ chính phủ của các nền kinh tế lớn hiện nay vẫn có vẻ bền vững, nhưng triển vọng là đáng lo ngại xét tới nhu cầu chi tiêu dài hạn. “Nếu nhìn vào nhiều quốc gia, có thể thấy là họ đang cách không xa một cuộc khủng hoảng nợ công”, ông Praet - người làm việc tại ECB trong suốt cuộc khủng hoảng nợ công 20211 - phát biểu.

“Nếu có một sự kiện xấu xảy ra, hoặc một loạt sự kiện, những quốc gia như vậy sẽ rơi vào một tình thế bất lợi. Đó là một khả năng hoàn toàn có thật”, ông nói.

Nhu cầu ngân sách lớn của các chính phủ và việc các ngân hàng trung ương rút lại các chính sách kích cầu đang khiến việc định giá các tài sản tài chính đang ngày càng trở nên bấp bênh hơn đối với nhà đầu tư - theo chiến lược gia Sophia Drossos của công ty quản lý quỹ phòng hộ Point72 Asset Management.

“Thâm hụt lớn và mức nợ cao khiến chúng tôi cảm thấy bất an”, Giám đốc đầu tư Daniel Ivascyn của PIMCO phát biểu, tiết lộ rằng công ty quản lý quỹ đầu tư trái phiếu khổng lồ này đang có chút ngần ngại trong việc nắm giữ các trái phiếu kỳ hạn dài hơn.

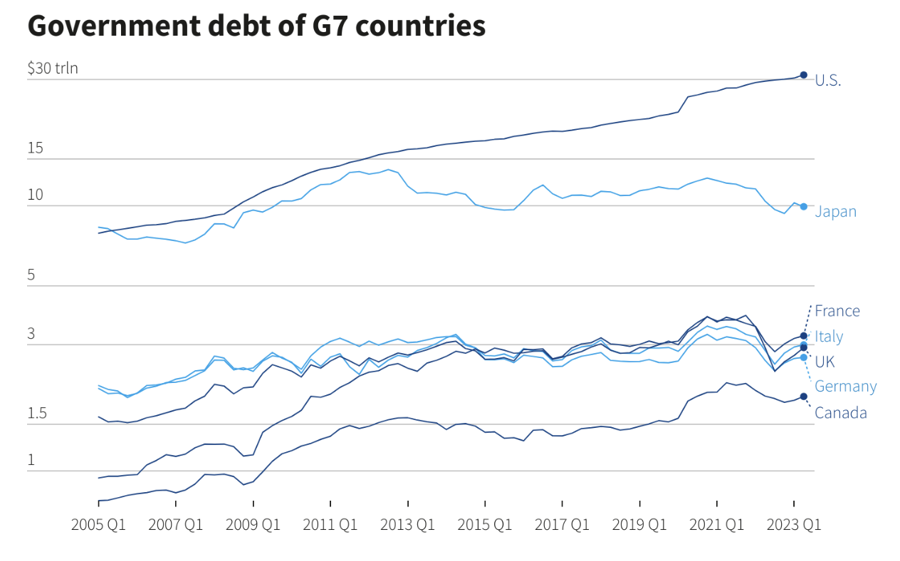

Nợ chính phủ của các nước thành viên nhóm 7 nước công nghiệp phát triển (G7) từ quý 1/2005 đến quý 1/2023. Từ trên xuống: Mỹ, Nhật Bản, Pháp, Italy, Anh, Đức, và Canada. Đơn vị: nghìn tỷ USD - Nguồn: IIF/Reuters.

Các kế hoạch ngân sách thiếu độ tin cậy được xem là nguyên nhân chủ yếu gây biến động trên thị trường trái phiếu. Nhìn trong dài hạn hơn, “các xu hướng của nợ chính phủ đặt ra rủi ro lớn nhất đối với ổn định tài chính và kinh tế vĩ mô”, theo ông Claudio Borio - trưởng bộ phận tiền tệ và kinh tế của Ngân hàng Thanh toán Quốc tế (BIS).

Cuộc tranh cãi về nợ công trong Quốc hội Mỹ đã gây tổn hại đến tín nhiệm quốc gia của nước này, khiến Washington mất đi định hạng tín nhiệm cao nhất AAA. Nhà kinh tế cấp cao Oliver Blanchard của Viện Kinh tế Quốc tế Peterson cho rằng Mỹ là quốc gia có tình hình nợ công đáng lo ngại nhất vì quy trình ngân sách bị ảnh hưởng bởi sự phân cực chính trị, cộng thêm mức thâm hụt khổng lồ.

“Câu chuyện này sẽ kết thúc như thế nào? Tôi không cho là câu chuyện sẽ kết thúc bằng một vụ vỡ nợ, mà là khi thị trường bắt đầu phản ánh nỗi lo lắng của họ vào giá trái phiếu kho bạc Mỹ, bằng một cuộc khủng hoảng chính trị, và một sự điều chỉnh có thể rất tồi tệ”, ông Blanchard - cựu kinh tế trưởng của Quỹ Tiền tệ Quốc tế (IMF) nhận định.

Trong khi đó, nhà quản lý quỹ phòng hộ hàng đầu thế giới Ray Dalio, nhà sáng lập công ty Bridgewater Associates, dự báo Mỹ sẽ rơi vào một vụ vỡ nợ.

Trong một cuộc trả lời phỏng vấn tờ Wall Street Journal mới đây, Bộ trưởng Bộ Tài chính Mỹ Janet Yellen nói Chính phủ nước này cam kết “chính sách tài khoá bền vững” và ngân sách có thể được điều chỉnh để đảm bảo điều này.

TRƯỜNG HỢP ITALY

Ở châu Âu, khu vực mà IMF gần đây nhận định rằng mức nợ cao đang đặt các chính phủ vào vị thế dễ rơi vào khủng hoảng, khối nợ công 2,4 nghìn tỷ USD của Italy đang là tâm điểm. Phù bù rủi ro của trái phiếu chính phủ Italy tăng mạnh trong tháng 10 này sau khi nước này cắt giảm dự báo tăng trưởng kinh tế và tăng dự báo thâm hụt ngân sách. Tổ chức đánh giá tín nhiệm Scope Ratings cảnh báo Italy có thể sẽ không đủ tiêu chuẩn để đưa vào một chương trình mua trái phiếu quan trọng của Ngân hàng Trung ương châu Âu (ECB).

Một bước ngoặt có thể xảy đến với Italy nếu nước này để mất định hạng tín nhiệm khuyến nghị đầu tư (investment grade). Điểm tín nhiệm mà Moody’s dành cho Italy hiện chỉ cao hơn 1 bậc so với hạng không khuyến nghị đầu tư (junk), kèm theo triển vọng tiêu cực. Tỷ lệ nợ công so với GDP tăng lên sẽ khiến cho việc hạ điểm tín nhiệm càng có khả năng xảy ra hơn, và điều này đặt ra rủi ro ảnh hưởng lây lan ở khu vực miền Nam châu Âu - theo chuyên gia Jim Leaviss của công ty M&G Investments.

Tăng trưởng kinh tế thấp là một nguyên nhân khiến tỷ lệ nợ công của Italy so với tổng sản phẩm trong nước (GDP) bị đẩy lên cao. Đây cũng là nguy cơ chung ở châu Âu đại lục và ở Anh, nơi các kế hoạch “thắt lưng buộc bụng” của chính phủ sẽ khiến đầu tư công chậm lại.

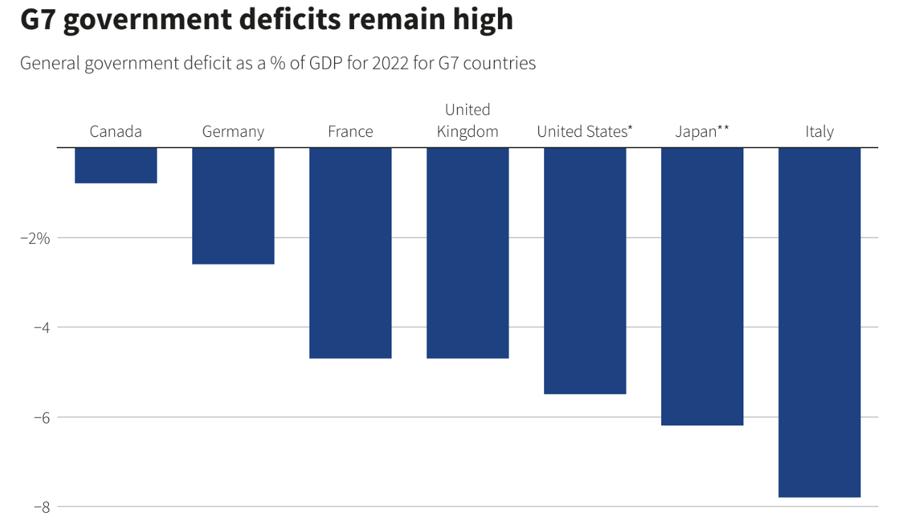

Tỷ lệ thâm hụt ngân sách chính phủ so với GDP của các nước G7. Từ trái qua: Canada, Đức, Pháp, Anh, Mỹ, Nhật Bản và Italy. Đơn vị: % - Nguồn: OECD, CBO/Reuters.

“Nếu triển vọng tăng trưởng kinh tế châu Âu không tốt lên, bài toàn bền vững nợ sẽ trở nên khá khó giải”, nhà kinh tế trưởng Daleep Singh của công ty quản lý tài sản PGIM, một cựu cố vấn của Tổng thống Joe Biden, đánh giá.

Bộ trưởng Bộ Kinh tế Italy Giancarlo Giorgetti nói ông không lo sợ việc nước này bị hạ điểm tín nhiệm nhưng không loại trừ khả năng đó. Về phần mình, Bộ Tài chính Anh cho biết đang hành động theo hướng giảm nợ và đưa nền kinh tế tăng trưởng bằng các biện pháp cải cách mạnh mẽ.

ÁP LỰC TRẢ LÃI

Tỷ lệ nợ công so với GDP đang ở mức gần hoặc cao hơn 100% ở Anh, Mỹ và Italy. Dân số lão hoá, cuộc chiến chống biến đổi khí hậu và những rủi ro địa chính trị như chiến tranh ở Ukraine và Trung Đông đồng nghĩa rằng áp lực chi tiêu sẽ trở nên lớn hơn trong thời gian tới. Sức ép càng gia tăng khi tiền trả lãi tăng theo lãi suất.

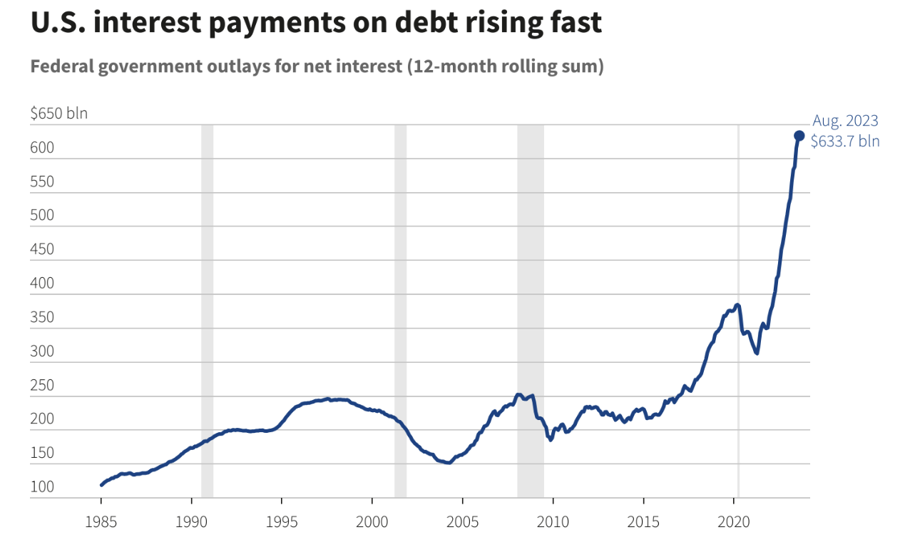

Theo Văn phòng Ngân sách Quốc hội Mỹ, tiền lãi ròng mà Chính phủ Mỹ phải trả cho nợ công sẽ tăng từ 2,5% GDP lên 3,6% GDP vào năm 2033 và 6,7% GDP vào năm 2053. Tuy nhiên, bà Yellen thiên về sử dụng thông số tiền lãi sau khi trừ đi lạm phát, cho rằng nếu tính như vậy, tiền lãi nợ công chỉ ở mức dưới 1% GDP trong thời gian còn lại của thập kỷ này.

Văn phòng Trách nhiệm ngân sách (OBR) của Anh dự kiến tiền lãi nợ công sẽ tăng lên mức 7,8% GDP vào năm 2027-2028, từ mức 3,1% vào năm 2020-2021, và sự gia tăng này chủ yếu do tiền lãi tăng từ các khoản nợ trái phiếu đảm bảo chống lạm phát.

Tiền lãi nợ của Chính phủ liên bang Mỹ tính theo kỳ 12 tháng luân phiên đang tăng chóng mặt. Đơn vị: tỷ USD - Nguồn: Reuters.

Ngay cả đối với Chính phủ Đức, tiền lãi nợ công hiện đã tăng gấp 10 lần so với năm 2021, lên mức gần 40 tỷ euro. Một cuộc khủng hoảng nợ là điều khó xảy ra ở nước này nhưng việc lên kế hoạch ngân sách sẽ đối mặt với những thách thức lớn - Viện Kiểm toán Tối cao của Đức nhận định.

CÁC CHÍNH PHỦ CẦN LÀM GÌ?

Giới chuyên gia cho rằng chi tiêu hiệu quả, cải cách, và kế hoạch để tăng trưởng kinh tế là chìa khoá để giải quyết rủi ro nợ nần của các quốc gia.

“Chúng ta cần thêm đầu tư, chứ không phải giảm đầu tư”, giáo sư Jonathan Portes của trường King’s College London, nguyên là nhà kinh tế trưởng của nội các Anh trong thời gian khủng hoảng tài chính, khuyến nghị.

Việc vay nợ khi lãi suất tăng lên là một việc khó khăn hơn, nên các chính phủ cần có những kế hoạch đáng tin cậy. EU đang tiến hành rà soát lại các quy tắc tài khoá, Công Đảng đối lập của Anh cam kết sẽ yêu cầu OBR rà soát lại các kế hoạch thu thuế và chi tiêu.

Dù là một việc sẽ vấp phải sự phản đối, tăng thuế là cần thiết, nhất là ở Mỹ và Anh, và việc cắt giảm một số khoản chi là tất yếu - các chuyên gia kinh tế nhấn mạnh. Nhà kinh tế trưởng Clare Lombardelli của Tổ chức Hợp tác và phát triển kinh tế (OECD) cảnh báo rằng các chính phủ chưa thực hiện đầy đủ các cải cách cần thiết.

Việc trì hoãn hành động sẽ ảnh hưởng bất lợi đến khả năng của các chính phủ trong việc giải quyết các cú sốc trong tương lai. “Nếu còn chậm chạp như bây giờ, chúng ta sẽ chứng kiến một cuộc khủng hoảng xảy đến trong 1 thập kỷ tới”, nhà kinh tế trưởng Moritz Kraemer của công ty LBBW - người giữ vai trò giám sát trong việc tổ chức đánh giá tín nhiệm Standard & Poor’s hạ điểm tính nhiệm một loạt quốc gia châu Âu vào năm 2011 - cảnh báo.

Nguồn: TBKTVN