Cuộc khủng hoảng “hoàn hảo” cho các nhà băng lớn của Mỹ

“Dễ” thu hút tiền gửi hơn

Trong những tháng vừa qua, hệ thống tài chính Mỹ ghi nhận một số đổ vỡ của các ngân hàng địa phương. Tuy nhiên, đây lại là yếu tố “tuyệt vời” đối với các nhà băng lớn nhất trên thị trường. Báo cáo kết quả kinh doanh nửa đầu năm của các ông lớn như Citigroup Inc, JPMorgan Chase & Co, Wells Fargo… cho thấy tăng trưởng vượt trội so với quy mô, nhất là những bước tiến trong quý II so với quý I/2023.

JPMorgan vừa công bố kết quả kinh doanh quý II với lợi nhuận tốt nhất từ trước tới nay. Nguyên nhân xuất phát từ việc tiền gửi vào ngân hàng gia tăng khi sức nóng cạnh tranh trên thị trường giảm, cùng với ảnh hưởng tích cực của lãi suất ở mức cao giúp thu hút tiền gửi. Chưa kể, các vấn đề về nợ xấu vẫn chưa được thể hiện trong quý này. Dù một số khoản nợ tín dụng quá hạn gia tăng, nhưng nhìn chung, hoạt động thương mại, tài chính cá nhân vẫn tích cực.

Trước đó, vào cuối quý I/2023, với việc Ngân hàng Silicon Valley Bank sụp đổ kéo theo 4 nhà băng khác rơi vào thảm cảnh, giới chức quản lý Mỹ đã có nhiều biện pháp hỗ trợ thị trường, củng cố niềm tin của người gửi tiền. Trong đó, Cục Dự trữ Liên bang Mỹ (Fed) đã thúc đẩy thanh khoản hệ thống, rót tiền vào các nhà băng. Dòng tiền này giúp ổn định thị trường tiền gửi, giảm rủi ro thanh khoản với các ngân hàng địa phương.

Trong bối cảnh niềm tin của người gửi tiền bị tổn thương, các nhà băng lớn, vốn đã có thế mạnh trong thu hút tiền gửi, lại càng được hưởng lợi khi người gửi tiền rút tiền từ các nhà băng nhỏ chuyển tới nhà băng lớn.

Chưa kể, với thoả thuận liên quan tới việc thu nhận First Republic Bank, nhà băng bị rút tiền ồ ạt và sụp đổ, JPMorgan đã gia tăng lượng lớn tiền gửi trong quý II.

Một yếu tố tích cực khác với các nhà băng lớn là chi phí với tiền gửi và lãi suất tiền cho vay có chênh lệch đáng kể, giúp các nhà băng duy trì biên lợi nhuận. Jeremy Barnun, Giám đốc tài chính JPMorgan cho biết, ngân hàng này kỳ vọng duy trì thu nhập lãi thuần ở mức ổn định trong trung hạn.

|

|

| Thu nhập lãi thuần của 3 nhà băng lớn nhất nước Mỹ qua các quý. |

Nợ tín dụng chưa đáng ngại

Thị trường việc làm duy trì ở mức tích cực tại Mỹ, giúp việc trả các khoản nợ tín dụng của khách hàng đơn giản hơn so với thời điểm thị trường ảm đạm, người dân mất việc.

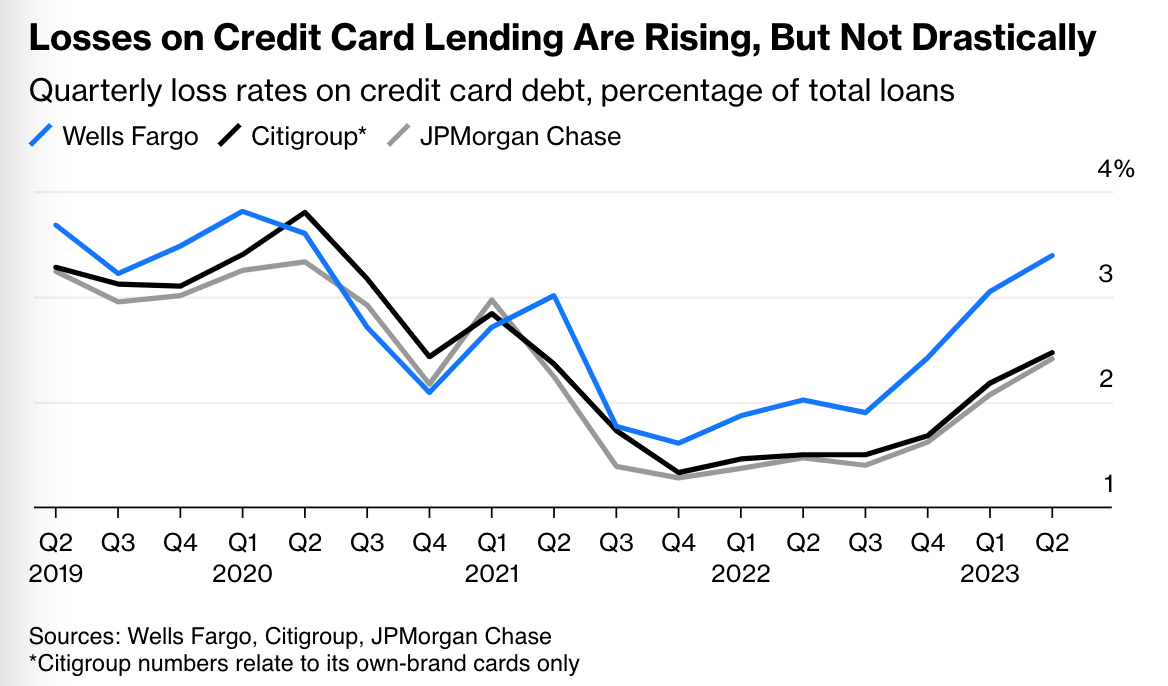

Dù tất cả các nhà băng đều nâng dự báo đối với các khoản nợ xấu tín dụng, tuy nhiên nguyên nhân là việc khách hàng vay mượn để chi tiêu nhiều hơn, không phải vì khó khăn trong trả nợ. Tỷ lệ nợ khó đòi với các khoản vay từ thẻ tín dụng gia tăng, nhưng duy trì ở dưới mức kỷ lục trước khi đại dịch Covid-19 diễn ra và thấp hơn so với mức trung bình của các nhà băng này.

|

|

| Các khoản nợ xấu với thẻ tín dụng gia tăng nhưng không đột biến. |

Trong khi đó, ở thị trường bất động sản thương mại, dù được dự báo sẽ trải qua nhiều khó khăn, nhưng thực tế chưa quá tệ. Wells Fargo đã trích lập dự kiến với các khoản nợ xấu nhiều hơn mức thực tế, theo CEO Charlie Scharf.

Với các thành viên thị trường hiện tại, một lĩnh vực cần tập trung theo dõi là trái phiếu và các giao dịch tiền tệ. Doanh thu trái phiếu, tiền tệ và giao dịch hàng hoá tại các nhà băng lớn đều giảm so với cùng kỳ năm trước, khiến đây là quý giảm đầu tiên trong 5 quý vừa qua. Các lĩnh vực này đã bùng nổ trong năm 2022 và được dự báo sẽ sớm có điều chỉnh. Tuy nhiên, các nhà băng lớn đều chứng kiến doanh thu tăng trưởng tích cực, có khả năng duy trì an toàn tài chính hơn so với thời điểm đại dịch.

Nguồn: Báo Đầu tư